Стоит ли вкладывать свои средства в ПИФы и ОФБУ

29 Ноябрь, 2011, Симферополь — Биржевой лидер | 717

Финансы и Банки

Версия для печати | Отправить @mail | Метки

Октябрь завершился положительной динамикой в стоимости инвестиционных активов.

Таким образом, текущая динамика вызывает негодование у инвесторов. Но, стоит ли действительно об этом волноваться и в чем причины подобной ситуации?

ОФБУ и ПИФы: чем хороши и плохи в настоящее время эти формы инвестирования?

ОФБУ, или общие фонды банковского управления, представляют собой коллективные инвестиции вкладчиков в банк, которые передаются в полное управление последнего с целью получения прибыли.

Преимуществом такого вида инвествложений является выигрыш в размерах ставок по вкладам и наличию необходимых ресурсов в виде денежных средств и времени для успешной игры на фондовых рынках. Одним их преимуществ является команда профессионалов-управленцев вкладами, однозначно знающих толк в игре.

Кроме того, инвестиции в мелких размерах не позволяют получить достаточную прибыль, нежели их совокупность, которой банк и оперирует. Значительные ставки являются гарантом большей прибыли. Вкладчику же выдается сертификат, дающий право участия в доли полученной прибыли.

ПИФ, или паевой инвестиционный фонд, по сути, представляет собой ту же схему работы, однако, вклад участника позволяет приобрести ему так называемый пай, который может носить статус ценной бумаги.

В чем схожесть? Как считают эксперты Академии Forex и биржевой торговли Masterforex-V, общие черты следующие:

форма инвестирования. Оба вклада относятся к коллективной форме инвестирования в силу множественности вкладчиков;

инвестиционная возможность, предоставляемая клиентам для работы на рынках облигаций и акций без специализированных знаний и навыков;

управление активами. В обоих вариантах производится профессионалами инвестиционного дела.

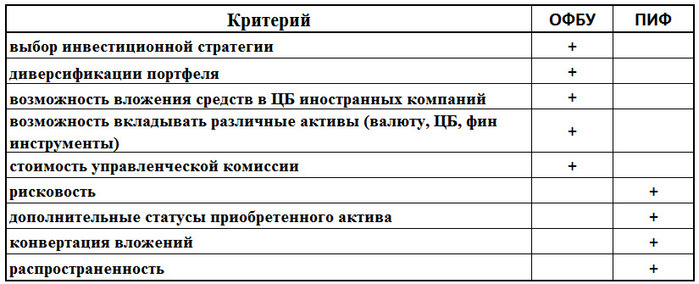

В чем различия? Для наглядности отличительные черты представлены в таблице:

Помимо представленных в таблице факторов характерны и следующие второстепенные особенности каждой формы инвестирования:

контролирующие органы. ОФБУ подконтролен центробанку, а ПИФ – ФСФР;

орган управления. Для ОФБУ управленцем является банк, для ПИФа – управляющая компания;

организационная структура. У банков она менее ветвиста, нежели у компаний, имеющих в своем составе управляющую, как правило, несколькими бизнес-активами. Для ПИФа это означает уменьшение рисков в силу множественности ответственных за принятие решения лиц, однако, большее количество управленцев означает большие управленческие затраты, отражающиеся в комиссии. При долгосрочном вкладе меньшая комиссия ОФБУ может стать источником существенного дохода;

конвертация вложений. Подобная возможность существует только для владельцев ПИФа и позволяет перекладывать инвестору вложения с одного актива Управляющей компании в другой, если последний кажется вкладчику прибыльнее.

Каковы тенденции последних месяцев на рынке инвестирования?

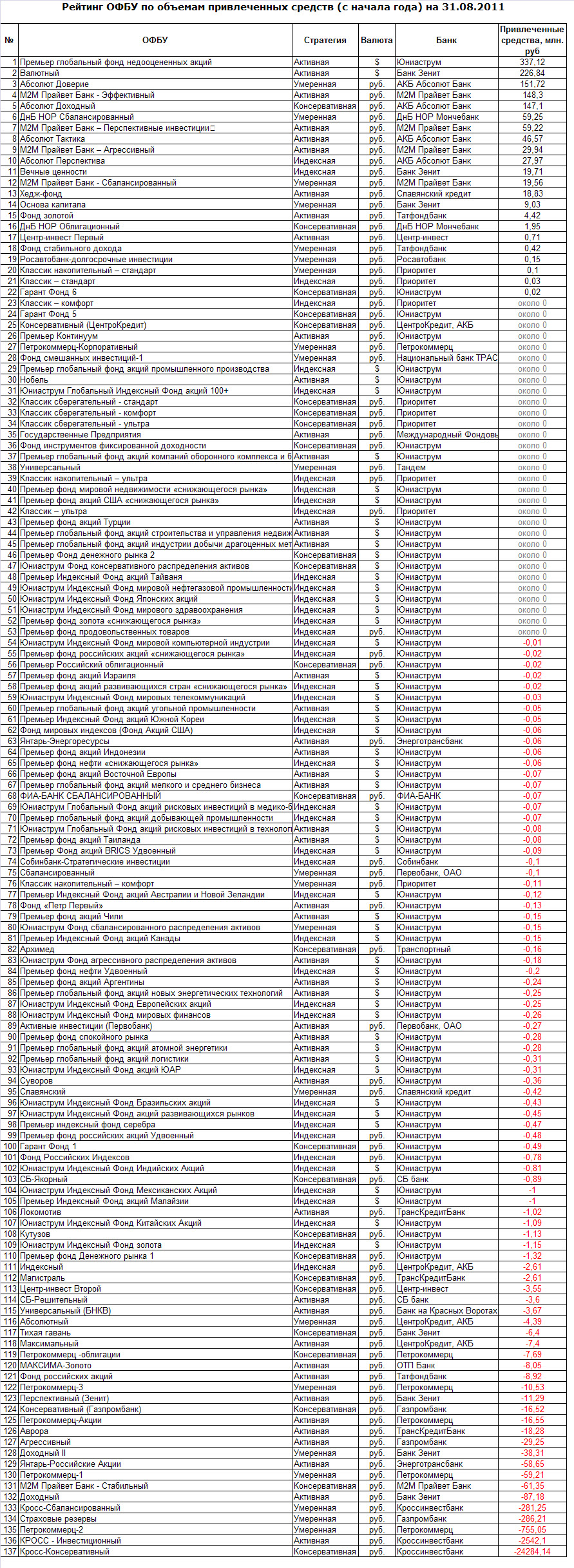

Как отмечают аналитики Академии Masterforex-V, исходя из объемов привлеченных средств можно сделать следующие выводы:

Исходя из данных таблицы (Investfunds), лидерами ОФБУ по привлечению средств являются:

Премьер глобальный фонд недооцененных акций (Юниаструм) - 337,12 млн. руб.

Валютный (Банк Зенит) - 226,84 млн. руб.

Абсолют Доверие (АКБ Абсолют Банк) 151,72 млн. руб.

М2М Прайвет Банк - Эффективный (М2М Прайвет Банк) - 148,3 млн. руб.

Абсолют Доходный (АКБ Абсолют Банк) 147,1 млн. руб.

ДнБ НОР Сбалансированный (ДнБ НОР Мончебанк) - 59,25 млн. руб.

"М2М Прайвет Банк – Перспективные инвестиции " (М2М Прайвет Банк) - 59,22 млн. руб.

Абсолют Тактика (АКБ Абсолют Банк) 46,57 млн. руб.

М2М Прайвет Банк – Агрессивный (М2М Прайвет Банк) 29,94 млн. руб.

Абсолют Перспектива (АКБ Абсолют Банк) 27,97 млн. руб.

Компании которые показали нулевые результаты: Классик – комфорт (Приоритет), Гарант Фонд 5 (Юниаструм), Консервативный (ЦентроКредит), Петрокоммерц-Корпоративный (Петрокоммерц), Фонд смешанных инвестиций-1 (Национальный банк ТРАСТ), Премьер глобальный фонд акций промышленного производства (Юниаструм), Нобель (Юниаструм), Юниаструм Глобальный Индексный Фонд акций 100+ (Юниаструм), Классик сберегательный - стандарт (Приоритет), Классик сберегательный - комфорт (Приоритет), Классик сберегательный - ультра (Приоритет), Государственные Предприятия (Международный Фондовый Банк), Фонд инструментов фиксированной доходности (Юниаструм), Премьер глобальный фонд акций компаний оборонного комплекса и безопасности (Юниаструм), Универсальный (Тандем), Классик накопительный – ультра (Приоритет), Премьер фонд мировой недвижимости «снижающегося рынка» (Юниаструм), Премьер фонд акций США «снижающегося рынка» (Юниаструм), Классик – ультра (Приоритет), Премьер фонд акций Турции (Юниаструм), Премьер глобальный фонд акций строительства и управления недвижимостью (Юниаструм), Премьер глобальный фонд акций индустрии добычи драгоценных металлов (Юниаструм), Премьер Фонд денежного рынка 2 (Юниаструм), Юниаструм Фонд консервативного распределения активов (Юниаструм), Премьер Индексный Фонд акций Тайваня (Юниаструм), Юниаструм Индексный Фонд мировой нефтегазовой промышленности (Юниаструм), Юниаструм Индексный Фонд Японских акций (Юниаструм), Юниаструм Индексный Фонд мирового здравоохранения (Юниаструм), Премьер фонд золота «снижающегося рынка» (Юниаструм), Премьер фонд продовольственных товаров (Юниаструм).

Отток инвестиций зафиксирован у следующих компаний:

Доходный II (Банк Зенит) -38,31 млн. руб.

Янтарь-Российские Акции (Энерготрансбанк) -58,65 млн. руб.

Петрокоммерц-1 (Петрокоммерц) -59,21 млн. руб.

М2М Прайвет Банк - Стабильный (М2М Прайвет Банк) -61,35 млн. руб.

Доходный (Банк Зенит) -87,18 млн. руб.

Кросс-Сбалансированный (Кроссинвестбанк) -281,25 млн. руб.

Страховые резервы (Газпромбанк) -286,21 млн. руб.

Петрокоммерц-2 (Петрокоммерц) -755,05 млн. руб.

КРОСС - Инвестиционный (Кроссинвестбанк) -2542,1 млн. руб.

Кросс-Консервативный (Кроссинвестбанк) -24284,14 млн. руб.

По данным BDO в России, ведущей национальной аудиторско-консалтинговой группы компаний, октябрь для мировых фондовых рынков знаменовался положительными тенденциями.Результат принесло решение инвесторов о расширении фонда EFSF с целью вывода Еврозоны из кризиса. После реализации решения покупки активов активировались. Еще одним фактором, положительно повлиявшим на тенденции фондового рынка, оказалось известие о том, что центробанки в случае необходимости предоставят банкам ликвидность и капитализацию. Такие меры повлияли на рост индекса ММВБ на 9,7% за месяц, а индекса S&P500 – на 10,8%. Однако на рынок коллективных инвестиций меры оказали не слишком положительное влияние. Произошел вывод средств с рынка облигаций общей суммой более 1 миллиарда рублей.

Общее снижение фондов ОФБУ и ПИФов составило более 769 миллионов рублей. Для смешанных фондов сумма выведенных средств составила более 63 миллионов рублей. Выведенные средства в большей степени инвестированы в более рисковые фонды индексов и акций, сумма вкладов в которые увеличилась за месяц на общую сумму более 570 миллионов рублей с перевесом фондов индексов:

наиболее прибыльные. В разрезе компаний максимальную выгоду получила компания "Ингосстрах - Инвестиции" с пополнением фондов на 10% или 76,4 миллиона рублей. Второе место по объему привлеченных средств заняла компания "Райффайзен Капитал", фонды с которой возросли на 44,4 миллиона рублей, или 0,5%;

ПИФы. Самым прибыльным оказался "Тройка Диалог - Индекс РТС Стандарт" с обей суммой полученных вкладов 450 миллионов рублей. Самым привлекательным для вложений инвесторов среди акционных фондов оказался ПИФ "Тройка Диалог - Добрыня Никитич" (доходы в 132,1 миллион рублей). Сумма частных активов недавно созданных ПИФ акций "ВПИ - Фонд Акций" и ПИФ фондов "Норд-капитал - Первый структурированный" составляет около 60 миллионов рублей;

рынок облигационных фондов. Наибольшими вложениями отметился ПИФ "ОФГ Инвест-Русские облигации" с объемами в 46,4 миллиона рублей. Облигационный ОФБУ "М2М Прайвет Банк - Стабильный" привлек максимальную среди конкурентов сумму в 5,4 миллиона рублей;

наиболее пострадавшие. Среди компаний, фонды которых пострадали от оттока средств, находятся "Альянс РОСНО Управление Активами" с суммой в 79,2 миллиона рублей и "Газпромбанк - Управление активами" с суммой в 47,2 миллиона рублей.

Динамика ноября в свете ликвидации долга Греции изменила тренды на фондовых рынках мира. Более всего стоимость паев снизилась в сфере металлургии и банковско-финансовой. Прогореть ПИФы не успели, однако приблизили свою цену к отметке номинальной стоимости. Причиной тому для сектора металлургии мировыми аналитиками названо снижение стоимости активов на рынках драгоценных и цветных металлов, вызвавшее падение стоимости паев на 2,5%. Снижение стоимости паев в банковско-финансовом секторе на 2,75% рекордное по итогам недели, но ожидаемое, так как именно рынок финансовых активов в текущей нестабильной экономической ситуации является наиболее колеблемым:

Обратная тенденция. Наблюдается в стоимости ПИФов топливного сектора экономики, в котором корпорации заявили о благоприятных прогнозах, продемонстрировали положительную динамику в развитии, чем вызвали рост стоимости паев при снижении стоимости нефти.

Лидеры и аутсайдеры прошедшей недели. Наибольшей доходности на минувшей неделе достигли облигационные ПИФы компаний «УК Открытие» в количестве 0,04% доходности и «УК КапиталЪ Управление активами» в 0,01% доходности. Более всего пострадали ПИФы компаний «Райффайзен Капитал», утратив более 3%, и «УК Тройка Диалог» с динамикой доходности в 2,95%.

Чего ждать в дальнейшем инвесторам?

Долговая ситуация в Еврозоне лишь отягощает сложившуюся. Ведь Грецией все может не завершиться, так как на краях своих долговых ям находится целый ряд стран ЕС. Аналитики Академии форекс и биржевой торговли Masterforex-V советуют все же не останавливать деятельность инвесторов, нацеленных на долгосрочные стратегии. Тем же, у кого сроки выхода составляют несколько месяцев, нужно воздержаться от действий на фондовом рынке.

Срок до конца года, эксперты Masterforex-V характеризуют как достаточно нестабильный касательно курсов. Стоит отметить, что негативная ситуация в Европе и сомнения по поводу ее стабилизации оказывают влияние и на фондовые рынки США в том числе. Даже в случае позитивных тенденций в американской экономике колебания в Европе могут повлиять на снижение стоимости активов на фондовых рынках мира.

Эксперты факультета изучения торговой системы Masterforex-V отмечают, что курс доллара по-прежнему находится в подволне С(С) долгосрочной бычьей волны А/В. До пробития наклонного канала МФ и пивота МФ 77.74 движение вверх сохраняет силу.

Пробитие локального максимума 79.88 продолжит укрепление курса доллара, формируя подволну 5-ю в С(С) или волну А в "Собаке Элдера/MF". Ближайшими важными сопротивлениями остаются уровни: пивот МФ 79.98 и долгосрочный максимум 80.43.

Источник Биржевой лидер

Хотите опубликовать пресс-релиз на этом сайте? Узнать детали

Читайте также:

- Стоит ли покупать недвижимость в России в 2012 году, 21 Декабрь, 2011

- Опубликованы прогнозы аналитиков о развитии автомобильного рынка России и Европы в 2012 году, 21 Декабрь, 2011

- Мировые экологические проблемы отошли на второй план, 20 Декабрь, 2011

- Инвестиционные проекты России в Чехии будут носить политический характер, 20 Декабрь, 2011

- Опубликована оценка IPO rрупнейшей игровой соцкорпорации Zynga, 18 Декабрь, 2011

- Запущен новый русскоязычный интернет-магазин товаров из Китая, 4 Ноябрь, 2016

- CK «AXA Страхование» провела первый в истории украинского страхового рынка хакатон, 4 Ноябрь, 2016

- В Киеве состоялся XVI ежегодный FMCG INDUSTRY FORUM, 4 Ноябрь, 2016

- Toys.com.ua рассказал, сколько игрушек нужно ребенку, 3 Ноябрь, 2016

- «Гарантпост» представил специальный тариф на экспресс-доставку для регионов РФ, 2 Ноябрь, 2016